Grant Sabatier, triệu phú tự thân đã tích lũy đủ tiền để sống thoải mái nhờ thu nhập vĩnh viễn từ các khoản đầu tư của mình, một trường hợp ta có thể tham khảo để đi sâu vào khái niệm mà hàng triệu người vẫn mơ – FIRE (Độc lập về tài chính, nghỉ hưu sớm). Sabatier là một trong những gương mặt hàng đầu có câu chuyện thành công lớn nhất trong phong trào FIRE.

Cụ thể hơn, FIRE là gì?

Ra đời từ cuốn sách bán chạy nhất “Your Money or Your Life” (1992) của Vicki Robin và Joe Dominguez, FIRE (viết tắt của cụm “financial independence, retire early”) là một phong trào dành cho những người rất nghiêm túc cho kế hoạch tiết kiệm và đầu tư cực đoan nhằm mục đích cho phép họ nghỉ hưu sớm hơn nhiều so với những cách thức thông thường. Một số hình thức và mức độ của FIRE có thể kể đến, bao gồm:

– Fat FIRE: Đây là lựa chọn dành cho những cá nhân muốn tiết kiệm thật nhiều so với mặt bằng chung của những người lao động bình thường khác nhưng không muốn giảm mức sống hiện tại của họ. Nhìn chung, người theo đuổi Fat FIRE cần một mức lương cao và các chiến lược/kế hoạch tiết kiệm và đầu tư tích cực để nó hoạt động.

– Lean FIRE: Phương pháp này đòi hỏi bạn phải tuân thủ nghiêm ngặt lối sống tối giản và tiết kiệm, bạn phải cắt giảm chi tiêu đáng kể và phải sống khá kham khổ để đạt được mức mình muốn.

– Barista FIRE: Điều này dành cho những người muốn tồn tại giữa hai sự lựa chọn trên. Họ từ bỏ công việc truyền thống, chuyển sang làm việc bán thời gian/freelance và tiết kiệm để sống một lối sống ít tối giản hơn.

Hiểu xa hơn, mục đích của FIRE không chỉ để nghỉ hưu sớm; thay vào đó, nó giúp bạn ý thức hơn trong thói quen tiêu xài. Và hãy nhớ rằng, phần đầu tiên của FIRE là sự độc lập về tài chính, một điều gì đó mà nếu đạt được, nó có thể cho phép bạn (thay vì nghỉ hưu), có thể làm những việc bạn hằng mơ ước bấy lâu. FIRE không nhằm mục đích truyền đạt một kế hoạch tổng thể về việc nghỉ hưu sớm; nó chỉ cho mọi người cách sống tốt trong khi tiêu thụ ít hơn. Hay nói một cách khác, nếu bạn sống để có tất cả, thì những gì bạn có không bao giờ là đủ.

Sau khi đạt được tự do về tài chính khi theo đuổi FIRE, triệu phú Sabatier đưa ra một lộ trình để đảm bảo an toàn của vòng tiền, bao gồm bảy cấp độ tự do tài chính.

Bước đầu tiên là kiểm tra tình hình tài chính của bạn – bạn có bao nhiêu tiền, bạn nợ bao nhiêu và mục tiêu của bạn là gì. Bạn không thể đến nơi mình muốn nếu không biết mình bắt đầu từ đâu. Ngay lúc này đây, bạn có thể bắt đầu với những ứng dụng tài chính nếu tự nhận thấy mình không thể nhớ hết các khoản thu – chi của mình. Hãy bắt đầu sớm nhất có thể, sự mờ mịt chẳng bao giờ giúp bạn giàu có được.

Tiếp theo, bạn sẽ muốn đứng vững trên đôi chân của chính mình. Điều này có nghĩa là kiếm đủ để trang trải chi phí mà không cần bất kỳ sự trợ giúp nào từ bên ngoài, chẳng hạn như đóng góp từ bố và mẹ. Ở cấp độ này, bạn có thể đang xoay sở để sống bằng đồng lương của mình hoặc vẫn đang gánh một khoản nợ nhỏ để trang trải cuộc sống.

Những người ở cấp độ 3 tức là có dư một khoản tiền đều đặn hàng tháng sau khi đã thanh toán các chi phí sinh hoạt. Họ có thể dùng số tiền đó cho các mục tiêu như xây dựng quỹ khẩn cấp. Vượt qua cấp độ 2 thường không đơn giản với một số người đã quen lối sống “có đồng nào tiêu đồng đó”. Điều bạn cần lưu ý rằng một mức lương nhiều hơn (bạn từng có) không phải là điều kiện cần để đạt đến cấp độ 3. Việc bạn kiếm được nhiều tiền không có nghĩa là bạn đang thực sự tiết kiệm số tiền đó. Có một sự thật là hầu hết mọi người đều sống bằng nợ. Bạn thấy đấy, ô tô không còn là tài sản khó sở hữu với phần lớn người trong xã hội hiện đại nhưng có được bao nhiêu trong số đó mua nó bằng quỹ tiết kiệm?

Chúng ta luôn nói muốn có một công việc mang lại mức thu nhập tốt để ổn định cuộc sống, nhưng có lẽ chưa thật sự hiểu khái niệm ổn định một cách tường tận. Những người đạt đến cấp độ 4 đã trả được nợ lãi suất cao, chẳng hạn như nợ thẻ tín dụng và đã cất giữ chi phí sinh hoạt kéo dài ít nhất 6 tháng vào một quỹ khẩn cấp. Ở mức độ này, bạn không phải lo lắng nếu mất việc trong vài tháng hoặc phải chuyển đến sinh sống tại một thành phố khác. Tại sao tôi luôn đề cập nhiều đến “quỹ khẩn cấp”? Tích lũy các khoản tiết kiệm khẩn cấp giúp đảm bảo tài chính của bạn sẽ không bị xáo trộn bởi những biến cố bất ngờ. Khi tính toán số tiền bạn cần phải tiết kiệm, hãy nghĩ về những dự phòng tài chính hơn là những khoản chi tiêu sinh hoạt.

Những người ở cấp độ 5 đã tiết kiệm được ít nhất hai năm chi phí sinh hoạt. Với kiểu tiết kiệm này, bạn có thể bắt đầu suy nghĩ về khoảng thời gian mà nó có thể cho bạn tự do như nghỉ việc một năm nếu muốn chẳng hạn. Đó không hoàn toàn là tổng số tiền mặt hiện có, nó là tổng số tiền từ các tài khoản tiết kiệm và đầu tư của bạn. Ở giai đoạn này, nếu cần, bạn có thể linh hoạt để tự cởi trói, ít nhất là tạm thời, khỏi lực lượng lao động.

Những người đã đạt được sự độc lập về tài chính có thể sống hoàn toàn bằng thu nhập tạo ra từ các khoản đầu tư của họ. Bạn thường có một trong hai điều: một đống tiền lớn trong danh mục đầu tư sinh lãi hoặc bạn có tài sản cho thuê và dòng tiền từ tiền thuê trang trải chi phí sinh hoạt của bạn, hoặc kết hợp cả hai. Để đến được đây, bạn sẽ phải đầu tư một tỷ lệ cao trong thu nhập của mình, điều này có thể khiến bạn phải chuyển sang một lối sống khiêm tốn hơn để cắt giảm chi phí sinh hoạt. Theo đuổi lối sống này đòi hỏi một sự thay đổi trong suy nghĩ để thoát khỏi những mô hình truyền thống về tài chính cá nhân. Mọi người đang được dạy tiết kiệm 5%, 10%, 15% thu nhập và bạn sẽ nghỉ hưu khi 65 tuổi. Mặt khác, nếu bạn tích cực tiết kiệm và đầu tư, bạn có thể làm việc ít hơn và có nhiều quyền kiểm soát hơn với tương lai và số phận của mình.

Trong khi những người ở cấp độ 6 cần theo dõi sự thay đổi trong danh mục đầu tư của họ để đảm bảo mọi thứ diễn ra theo đúng kế hoạch, người ở cấp độ 7 không phải lo lắng như vậy. Cấp độ 7 là sự giàu có, bạn không phải lo lắng về tiền bạc, và nó cũng không phải là điều cần thiết cho sự tồn tại hàng ngày của bạn. Những người độc lập về tài chính sống bằng thu nhập từ danh mục đầu tư của họ dựa vào “quy tắc 4%” – một quy tắc cho rằng nhà đầu tư có thể rút 4% một cách an toàn, sau khi đã điều chỉnh theo lạm phát, từ danh mục cổ phiếu và trái phiếu cân bằng mỗi năm, và tương đối chắc chắn rằng số tiền sẽ tiếp tục tăng và sẽ không cạn kiệt.

Tựu trung, tiền không nên được nhìn nhận như một hình thức cho phép bạn mua sắm, mà là một phương tiện giúp bạn có nhiều lựa chọn hơn về cách bạn muốn sống. Với mỗi một đơn vị tiền tiết kiệm được, bạn đang mang lại cho mình nhiều tự do và nhiều lựa chọn hơn trong cuộc sống. Dựa trên số tiền bạn đã tiết kiệm và đầu tư, hãy tự hỏi bản thân rằng: “Bạn đã có được bao nhiêu thời gian tự do?” Nếu muốn cuộc sống của mình trông khác đi, bạn phải đưa ra những lựa chọn khôn ngoan hơn, mà trước hơn hết là tư duy về tiền bạc.

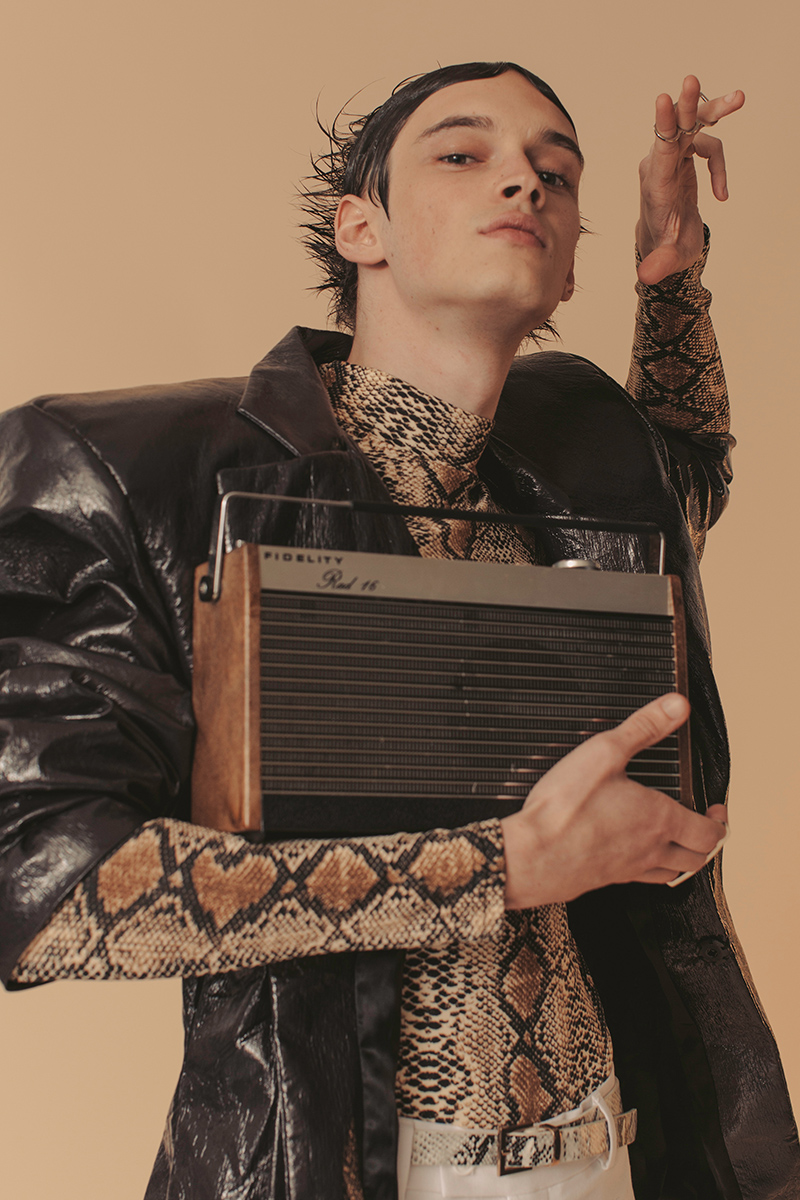

Men’s Folio, tạp chí quốc tế về thời trang và phong cách sống dành cho quý ông sành điệu, có bề dày hơn 25 năm kể từ ngày thành lập đầu tiên vào năm 1997 tại Singapore. Men’s Folio mang sứ mệnh quảng bá tài năng châu Á, cũng như xu hướng thời trang nổi bật nhất qua các mùa. Hiện ấn phẩm đã có mặt tại đa quốc gia, hoạt động mạnh mẽ ở các nước Đông Nam Á, và chính thức có mặt tại Việt Nam vào tháng 11/2020. Ấn phẩm Men’s Folio Vietnam hội tụ những bài viết tinh hoa, hình ảnh bắt mắt, giới thiệu những nhân vật danh tiếng của ngành công nghiệp thời trang và giải trí Việt Nam. Cùng cái nhìn tổng quan về xu hướng, thời trang và phong cách sống nổi bật nhất dành cho phái mạnh theo từng mùa/năm.

Copyright © 2024 Luxuo Media Vietnam. All Rights Reserved. Website Developed by Tony Toàn